2024/11/1付けで解消となりました。

含み損割合が多い通貨ペアの状況と見解について解説致します

含み損割合が多い通貨ペアの状況と見解について解説致します

- 対象ペア:EURUSD

- エントリー開始日:2024年9月30日

- 開始レート:1.11879

- ポジション:買いを保有

- 複数ポジション構築

- 含み損:7.0~7.5%推移

- ±0レート付近:1.08900

※相場が逆行した場合は、さらに含み損率が大きくなります。

*含み損を保有中でも『出金申請』の操作は可能です。(含み損の決済は必要となります。)

EUR/USDの今後を分析|2024/10/26時点

ユーロが売られ、米ドルが買われている要因について、以下の観点から解説していきます。

- ファンダメンタル分析(中期目線)

- テクニカル分析(短期目線)

ご不明な点が御座いましたら、公式LINE経由でご質問をくださいませ。

*為替相場のため、100%この通りになるという事では有りませんので、ご理解・ご認識頂いた上で現状報告を致します。

ファンダメンタルズ分析

ユーロドル下落のファンダメンタルズ的な要因は以下の2点が影響していると考えています。

- 欧州経済が弱く、利下げ観測が続く

- 米国経済が強く、利下げペースが鈍化

欧州経済が弱く、利下げ観測が続く

2024/9/30よりユーロドルは下落を開始しましたが、この日にラガルドECB総裁が以下のような発言をします。

- 欧州の回復は逆風に直面している

- ディスインフレが過去2カ月間で加速した

- インフレ目標の2%を速やかに達成できる確信がより増した

- 10月の政策判断に反映させる

- 次回インフレ率はベースラインを下回る可能性が高い

この発言を受けて、マーケットは「10月会合の25bp利下げ確率が85%に上昇」することになります。

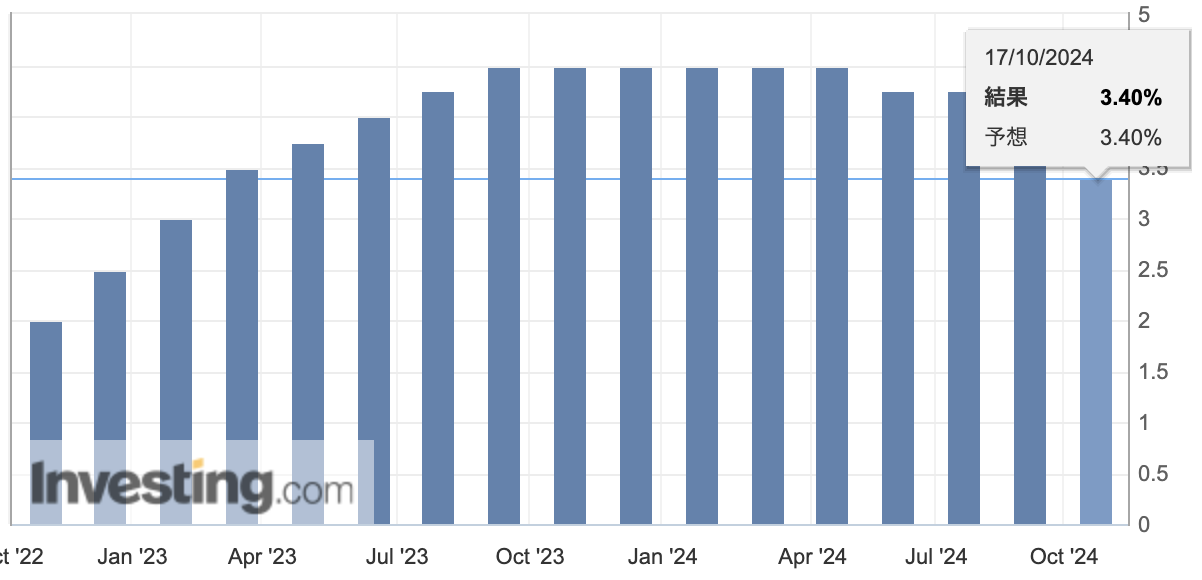

そして迎えた2024/10/17のECB会合にて25bpの利下げを決行することになったわけですが、これで2会合連続利下げとなりました。

このように利下げを急ぐ理由としては、やはり「欧州経済が弱い状況」であることが背景にあります。

直近の経済指標でも弱い結果(特にドイツ)が続いていることから、ECBで一番のタカ派と言われているドイツ連銀総裁のナーゲル氏までも「さらなる利下げの検討に前向きだ」との発言をしています。

タカ派のドイツ連銀総裁が「利下げ」というワードを出たことで、ユーロは買われにくいという状況が続きます。

米国経済が強く、利下げペースが鈍化

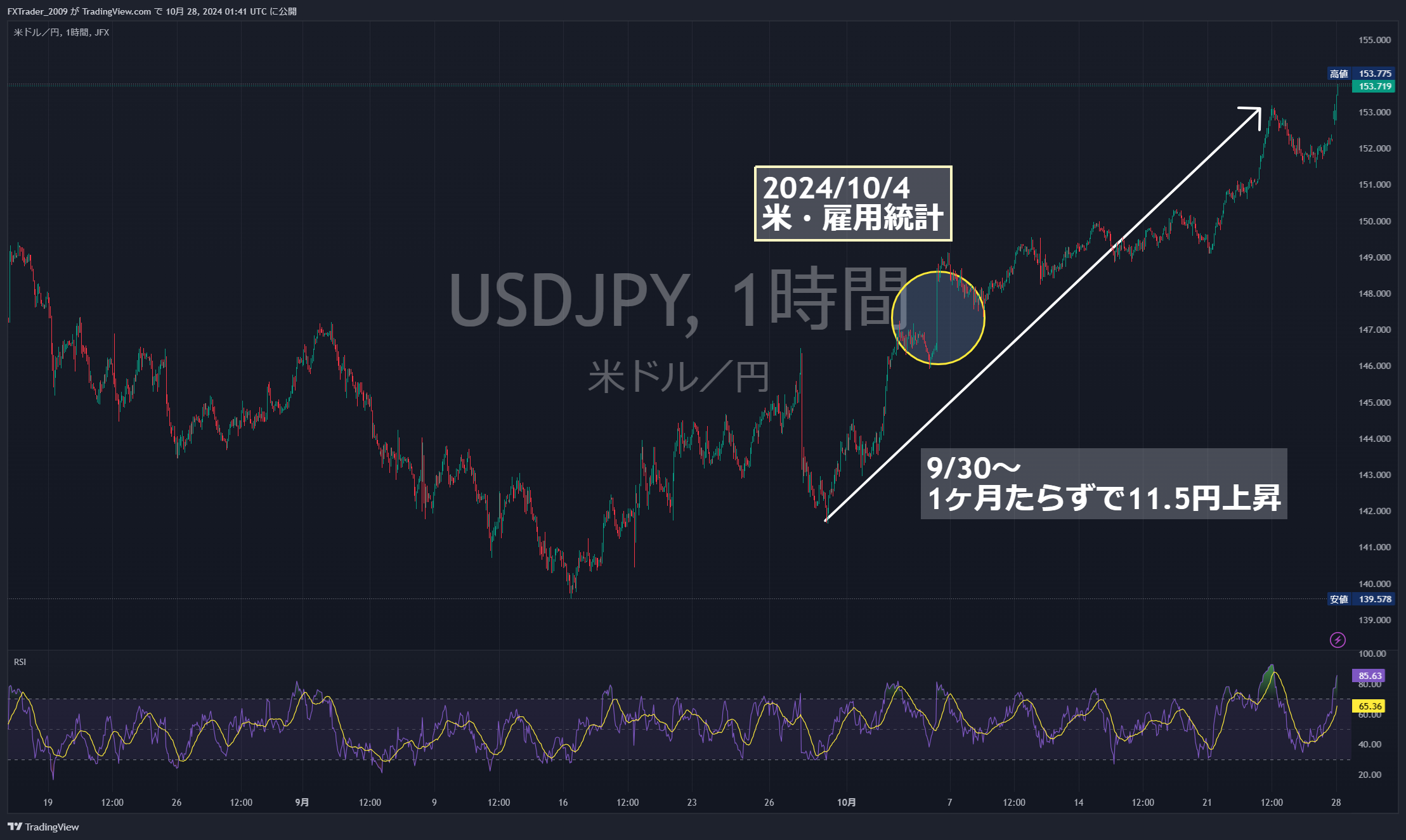

2024/10/4発表の米雇用統計で大きく流れが変わりました。

- 雇用者数:予想+14.8万人 結果25.4万件(前回+14.2万人→15.9万人)

- 失業率:予想4.2% 結果4.1%(前回4.2%)

- 平均時給(前月比):予想0.3% 結果0.4%(前回0.4%→0.5%)

- 平均時給(前年比):予想3.8% 結果4.0%(前回3.8%→3.9%)

- 雇用者数:ドル高要因

- 失業率:ドル高要因

- 平均時給(前月比):ドル高要因

- 平均時給(前年比):ドル高要因

全て予想を上回る強い数字で、ドル円では2円(200pips)以上の急騰となりました。

さらに前回と前々回の数字も上方修正されたことで、現在の米経済がかなり強いことがわかります。

11月のFOMCでは「0.5%利下げ観測」もありましたが、雇用統計の結果を受けて「年内利下げは11月12月合わせて0.5%」に傾くことになりました。

その後に発表される経済指標も、比較的予想を上回る強い数字が並び、現在の米国は強くドル円では153円に到達する状況となります。

2024/9/30~現在まで11.5円(1150pips)の上昇を記録しています。

ファンダメンタルズまとめ

米国との金利差だけではなく、経済の状況や中央銀行(FRB・ECB)の方向性による動きが出ています。

11月5日には米大統領選挙の投開票があることから、米国への期待値から堅調に推移している状況です。

ただし今後の米経済指標で悪い数字、米国経済の悪化材料(財政赤字の問題など)が報道されると、状況が一変する可能性もありますので注視しております。

また相場状況が一変しやすい、「夏時間から冬時間(11月第1日曜日(米国時間))への切り替わり」などでは相場が反転してくることもありますので、その辺りもチャンスになる可能性も考えています。

テクニカル分析

- 意識される水平線とトレンドラインが重なる箇所で反発傾向

- (日足RSI)「売られすぎゾーン」から上昇に切り替わる動き

- (直近の高安値)フィボナッチ23.6%〜38.2%の間に±0レート地点がある状況

- (予想)今後、黄色線のような動き方をするのでは?

1.意識される水平線とトレンドラインが重なる箇所で反発傾向

(10/24)

- 意識されていた赤ライン

- 日足のトレンドライン

上記が合致した付近にて、陽線(大引け坊主)と見られる反発の示唆が出ている状態。

2024/10/22の高値のように、過去の高値を続々と更新してくる動きを見せてくると、続々と「売り勢の利確や損切り」が入り、「新規の買い」が入ってきやすい状況になりやすい。

2.(日足RSI)「売られすぎゾーン」から上昇に切り替わる動き

日足のRSIでは、30を下回るゾーンを推移後に反発している傾向が見られる。

(画像内RSI)青丸とチャート比較では、やはり反発傾向が高いのでテクニカル的には期待ができる状況です。

3.(直近の高安値)フィボナッチ23.6%〜38.2%の間に±0レート地点がある状況

9月末から現在の高値・安値でフィボナッチリトレースメントを設計すると、反発が意識される「23.6%〜38.2%」の間に今回の±0レート地点があります。

月が切り替わるなど、キリが良い日柄(それまでは底値圏でのレンジの動きが出る可能性もある)にて反発し始める可能性もあります。

4.(予想)今後、黄色線のような動き方をするのでは?

上記のテクニカル分析より、今後は黄色線のような動きになるのでは?と推測しております。

「半値戻しは全値戻し」の相場格言がありますが、フィボナッチ50%の位置を突破してくるような動きになると、直近高値を超えるような動きの可能性も考えられます。

まとめ

相場が逆行した時の一般的な判断は以下となります。

- 損切り(仕切り直しして利益をまた積み重ねるマインド)

- 保有を継続

- 自動売買システムを停止、裁量による判断

(2024年10月28日時点)

自動システムの稼働を停止させ、裁量トレードによる判断も検討しています。

ユーロドルはまだ下落目線で考えておりますので、戻り売りをメインシナリオとしての対応となります。

まずはファンダメンタルズ分析に基づき、今週の米重要指標の結果ならびに米大統領選の行方を慎重に確認していきます。